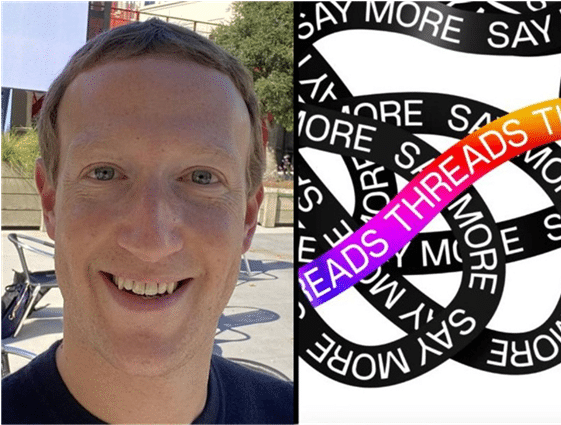

La nueva red social Threads, de Zuckerberg, que aspira a desbancar a Twitter

Comienza la cuenta atrás para el esperado nacimiento de la nueva red social Threads. Meta, la empresa dueña de Facebook e Instagram, ha anunciado que esta aplicación estará disponible en el transcurso del mes de julio, aunque la aplicación ya está disponible en las tiendas de aplicaciones como Play Store, en la modalidad de acceso anticipado. La nueva red social parece estar llamada a competir con Twitter, ya que su nombre -Threads-, (“Hilos” en inglés), es el mismo que usa Twitter para denominar una sucesión de tuits sobre un mismo tema y elaborados por un mismo perfil.

CONTENIDO

La inestable situación actual de Twitter

¿Cómo funciona Threads?

La privacidad de datos en Threads genera controversia

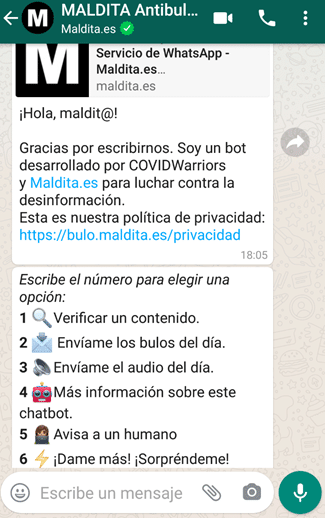

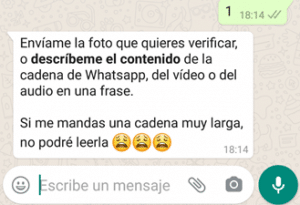

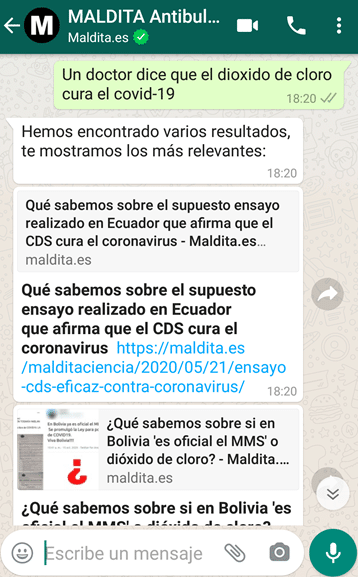

Threads es descrita por sus creadores como la red social en donde las comunidades se reúnen para hablar de todo, desde los temas que más preocupan en la actualidad hasta lo que será trending topic mañana. El funcionamiento es bastante similar al de Twitter, cada usuario puede publicar y leer un número ilimitado de comentarios, aunque estarán filtrados por la política de Instagram, que bloquea contenidos relacionados con desnudez, drogas, comentarios ofensivos y discriminación.

Instagram está vinculado directamente a la nueva red social Threads, lo que autoriza a sus usuarios a acceder a ella sin necesidad de registrarse, saltando de plataforma a plataforma y permitiéndoles compartir fotografías y videos, con el mismo nombre de usuario. Este podría ser uno de los golpes más efectivos de esta nueva red, ya que, a diferencia de otras empresas que han intentado sin éxito derrocar a Twitter, Zuckerberg no necesita empezar a captar registros desde cero. Basta con volcar los usuarios ya existentes en Instagram.

La inestable situación actual de Twitter

Los últimos meses de Twitter han sido tormentosos. Desde que Elon Musk compró la red a finales de octubre del 2022, los problemas no se detienen. El último de ellos, ha sido la limitación al visionado de tuits, porque Musk puso en marcha la imposición de límites diarios a la cantidad de publicaciones que podían leer los usuarios, lo cual provocó un enorme malestar entre los seguidores de la red social de Twitter. El supuesto objetivo de esta medida es impedir que terceras empresas, especialmente las de desarrolladores de Inteligencia Artificial, puedan usar los datos vertidos en la plataforma.

Musk ha impulsado distintas fórmulas para rentabilizar la empresa- como cobrar por las cuentas verificadas- que han resultado ser un fracaso. Por ejemplo, tuvo que devolver el estatus de “verificado”, sin cobrar, a muchas cuentas importantes de los medios de comunicación o de influencers que contaban con legiones de seguidores. También, cambió el servicio de Twitter, modificando el algoritmo que decide qué publicaciones son más visibles. Otra medida fue eliminar las reglas de moderación de contenido que prohibían ciertos tipos de tuits y revisar el proceso de verificación que confirma las identidades de los usuarios.

En resumen, parece que la red social no pasa por su mejor momento, con un contexto de fallos recurrentes y un recorte de recursos agudizado, que incluye el despido de miles de trabajadores. Ahora, a estos desajustes se le suma la competencia que le llegará de manos de uno de sus mayores rivales, Mark Zuckerberg. La capacidad de atracción de Twitter es innegable, porque personajes públicos y privados, organismos, empresas y toda clase de entidades participan en la conversación mundial, aunque con frecuencia se infringen los derechos de autor y de la propiedad intelectual en videos, fotografías y otros contenidos.

¿Cómo funciona Threads?

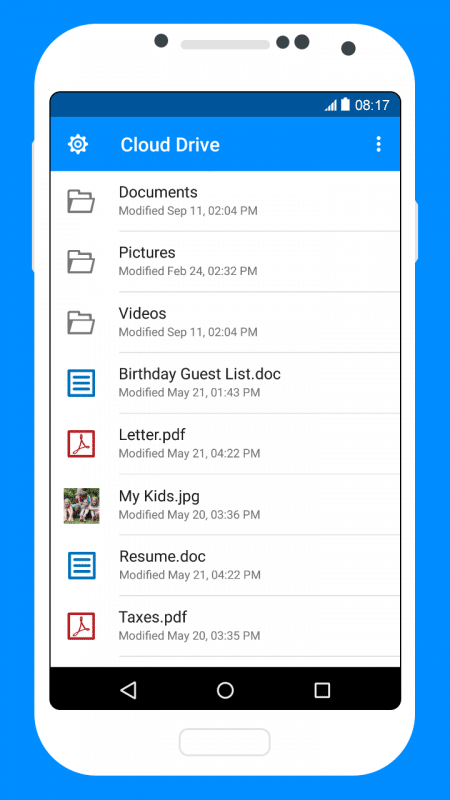

La nueva red social Threads, como su nombre indica, se centra en la idea de mantener conversaciones y conexiones con las personas y amigos más cercanos. La aplicación se integra directamente con Instagram y permite compartir fotos, videos y mensajes de texto con un grupo de personas conocido como “círculo íntimo”. Esto contrasta con la naturaleza más pública y abierta de Twitter, en donde los mensajes suelen ser visibles para todos.

El desarrollo se centra en la creación y gestión de los hilos de conversación. Cada vez que una persona inicia una nueva publicación en Threads, la aplicación le facilita la creación de estos hilos para que pueda organizar sus mensajes de forma coherente. Y una vez que se pulsa el botón de escribir, se pueden llegar a crear hasta 500 caracteres por mensaje. Esta limitación ayuda a ser conciso y directo en las publicaciones.

Las interacciones son, en sí mismas, hilos individuales. A diferencia de otras plataformas como Instagram- donde las publicaciones y los comentarios tienen distinciones claras- Threads trata cada respuesta de forma independiente. Esto significa, por ejemplo, que cuando se responde, se siguen las mismas reglas de caracteres.

Otra característica destacada de Threads son sus notificaciones organizadas en cuatro categorías principales: “todo”, “respuestas”, “menciones” y “verificadas”. Esta clasificación pretende ayudar a priorizar las interacciones más relevantes. Se puede elegir entre recibir notificaciones de todas las actividades en los hilos, solo respuestas directas a los mensajes, menciones específicas o notificaciones de las cuentas verificadas que seguimos.

Inicialmente, la aplicación estará disponible en una treintena de idiomas, que incluye, entre otros: inglés, español, alemán, francés, chino, japonés, ruso, tailandés, ucraniano, turco, italiano, portugués, polaco, húngaro y griego.

La privacidad de datos en Threads genera controversia

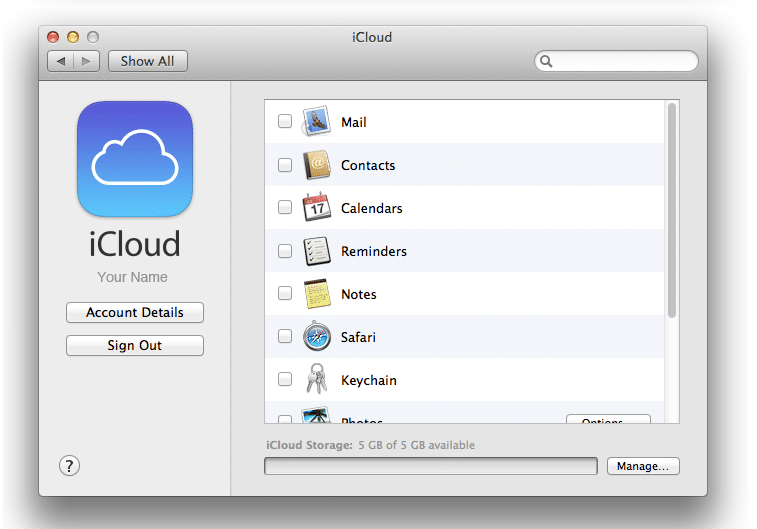

Paralelamente, al lanzamiento de la nueva red social Threads los usuarios de redes sociales han denunciado la ingente cantidad de datos privados que pretende recabar. Por lo pronto, datos de identificación y localización, número de teléfono y contactos, historial de compra e información financiera, contenidos del teléfono, historial de navegación e incluso información sensible sobre salud y bienestar. Nada nuevo para Facebook e Instagram, pero que, una vez más, ha avivado el debate de la seguridad en las redes sociales. De todas formas, la información de los usuarios que recopila Twitter no es demasiado diferente.

Si los usuarios de redes sociales llegan a percibir a Threads como una alternativa viable a Twitter, el golpe para Musk podría ser enorme. Esta nueva red ofrece la oportunidad de migrar a una nueva plataforma que puede ofrecer muchas cosas que Twitter está quitando. No cabe duda de que la competencia entre las dos plataformas va a resultar extremadamente dura. Veremos quién gana al final.